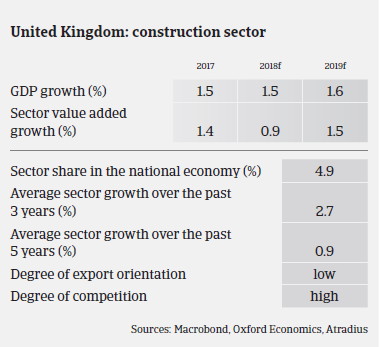

Les performances du secteur de la construction se sont détériorées vers la fin de l’année 2017, avec des résultats en baisse de 2,1% pour la période Septembre-Novembre 2017.

- La faillite récente d’un gros sous-traitant aura un effet d’entraînement important

- Le nombre de faillites devrait augmenter de 4 à 5% en 2018

- Le Brexit aura un impact sur les performances du secteur de la construction

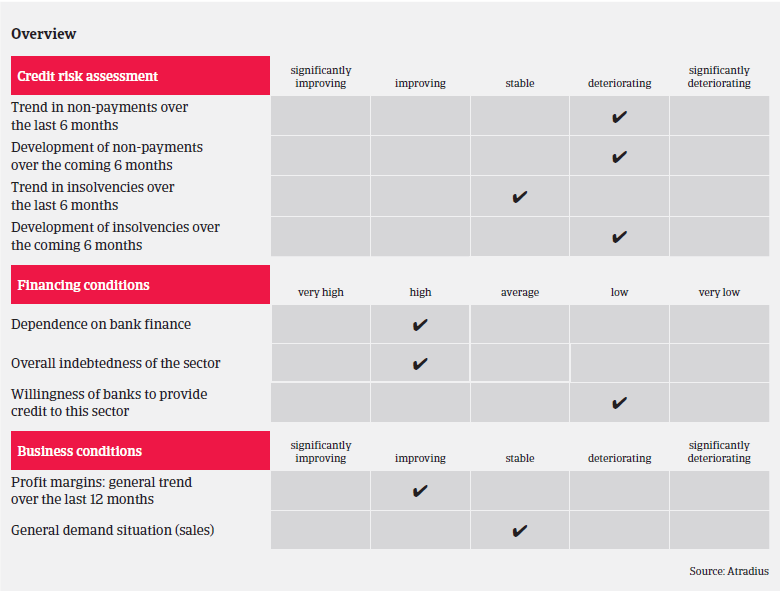

Selon l’ONS (Office of National Statistics - Office National de la Statistique), les performances du secteur de la construction se sont détériorées vers la fin de l’année 2017, avec des résultats en baisse de 2,1% pour la période Septembre-Novembre 2017, par rapport à la période Juin-Août 2017. Les diminutions du nombre de commandes (en particulier sur les segments de la construction commerciale et publique) semblent désormais concerner de faibles volumes de travail.

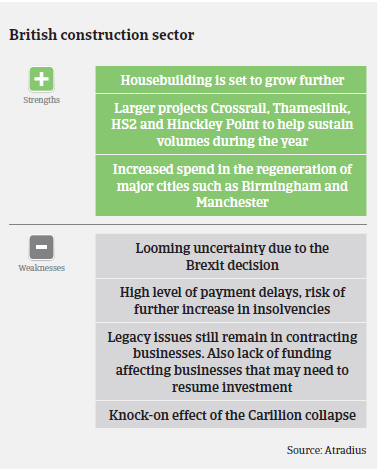

En 2018, le secteur de la construction résidentielle devrait connaître une nouvelle croissance, car le gouvernement a annoncé des mesures incitatives supplémentaires d’une valeur de 15,3 millions de GBP pour les cinq années à venir, ce qui porte le total des mesures d’aide à 44 milliards de GBP pour cette période. Les dépenses publiques d’infrastructure devraient augmenter, et certains gros projets (tels que Crossrail 2, Thameslink, HS2 et Hinkley Point) devraient garantir une hausse des performances pour 2018. Ceci dit, les perspectives restent plus ternes pour la construction commerciale, car les incertitudes relatives aux négociations du Brexit ont un effet négatif sur les investissements des entreprises britanniques. Les contrats ont représenté un problème important pour le secteur de la construction au cours de ces 3-4 dernières années, car de nombreuses entreprises ont mené une politique comptable agressive en signant des contrats risqués, qui en fin de compte se sont avérés non rentables. Les problèmes ont été exacerbés par la hausse du prix des matières premières et du coût de la main d’œuvre. En 2017, 4 des 10 principales entreprises de construction du Royaume-Uni ont émis des avertissements de résultats, et en janvier 2018, l’entreprise Carillion (2ème plus grande entreprise de construction du Royaume-Uni et l’un des principaux prestataires du gouvernement) s’est retrouvé en liquidation, affichant 1,5 milliards de GBP d’endettement (y compris un déficit de pensions de 587 millions de GBP).

L’effet d’entraînement devrait être important, car on prévoit qu’environ 2 milliards de GBP sont dus à 25 000/30 000 fournisseurs et sous-traitants. Cela entraînera certainement des difficultés financières pour des milliers de fournisseurs, tout au long de la chaîne de valeur. Dans le secteur britannique de la construction, le délai moyen de paiement est de 75 jours, et le niveau de retards de paiement reste élevé. Après une augmentation en 2017, le nombre de notifications de non-paiement devrait encore augmenter au cours du premier semestre 2018, en raison de la liquidation de Carillion. Pour un grand nombre de petites entreprises de construction, les délais de paiement intensifient les problèmes qu’elles rencontrent déjà et diminuent leurs capacités de trésorerie, ce qui pourrait avoir de sérieuses répercussions sur leurs performances. Les problèmes rencontrés en 2017 et la liquidation de Carillion ont rendu l’accès au financement bancaire encore plus difficile, surtout pour les petites entreprises du secteur et les entreprises du secteur des services (et en particulier pour celles qui présentent des bilans fragiles). Suite à cela, et à l’état général de l’économie britannique, le nombre de faillites du secteur va rester élevé, et devrait encore augmenter en 2018, entre 4 et 5%.

Outre les perturbations actuelles du marché provenant de la liquidation de Carillion, le problème du Brexit aura sans doute un impact sur le marché de la construction, car ce dernier est sensible aux fluctuations en matière de confiance des investisseurs. Si au cours des prochains mois, il est impossible d’obtenir davantage de clarté quant aux conditions de sortie de l’Union Européenne, le secteur de la construction (et surtout de la construction commerciale et d’infrastructures) pourrait en pâtir.

Plus de 60% des matériaux de construction sont importés de l’Union Européenne; par conséquent, toute augmentation des tarifs douaniers ou toute limitation de quantités importées après la sortie de l’Union Européenne pourrait entraîner une augmentation des coûts pour les entreprises de construction britanniques, ainsi qu’une pénurie de matériaux. Une fois que le Royaume-Uni aura quitté le marché unique, il est probable que les problèmes actuels de pénurie s’aggravent, surtout en l’absence d’accords conclus avec l’Union Européenne au sujet de la libre circulation des personnes. Cela pourrait entraîner une pression encore accrue sur les salaires, et des coûts beaucoup plus élevés pour les entreprises de construction. Par ailleurs, cela pourrait diminuer la capacité du secteur à fournir de nouvelles habitations pour atteindre les objectifs du gouvernement en matière de logement, et donc creuser encore un peu plus la pénurie actuelle de logements, surtout à Londres.

Actuellement, le secteur de la construction du Royaume-Uni bénéficie toujours d’un accès à la Banque d’investissement Européenne (Europe an Investissement Bank - EIB) et au Fonds d’investissement Européen (Europe an Investissement Fund - EIF), qui ont investi 7,8 milliards d’Euros dans de gros projets d’infrastructure au Royaume-Uni, et accordé des prêts d’une valeur de plus de 500 millions d’Euros à des petites entreprises de construction britanniques. Une perte de ces soutiens financiers pourrait avoir un impact considérable sur la capacité des entreprises à livrer de gros projets d’infrastructure (tels que le projet High Speed 2) et pourrait diminuer les opportunités de développement des start-ups. Nous maintenons une politique de couverture prudente, les risques étant pris en compte au cas par cas, parce que la faillite de l’entreprise Carillion a augmenté le niveau de vigilance. Plus encore que par le passé, un besoin se fait sentir en termes d’obtention d’informations financières régulières (visites, réunions et conférences téléphoniques), ce qui est essentiel pour pouvoir prendre des décisions de couverture éclairées. La vitesse à laquelle peuvent se détériorer les performances des entreprises du secteur de la construction nécessite une grande vigilance au niveau des carnets de commande, des marges et des contrats.

Documents associés

891KB PDF