S’il est vrai que l’issue des renégociations de l’ALENA est encore incertaine, le Mexique semble néanmoins gérer ces incertitudes avec résilience, grâce à de solides fondamentaux économiques.

Situation politique

Chef du gouvernement : Président Enrique Peña Nieto (depuis Décembre 2012)

Population : 124.5 million

Des élections présidentielles et législatives prévues en 2018

Sous la présidence d’Enrique Peña Nieto, du Partido Revolucionario Institucional (PRI - parti révolutionnaire institutionnel), des réformes structurelles capitales (sur l’énergie, le secteur bancaire, les télécommunications, le régime fiscal et l’éducation) ont été adoptées en 2013-2014 malgré l’absence de majorité PRI au parlement.

Néanmoins, la popularité du président Nieto et la crédibilité des responsables politiques ont beaucoup souffert du mécontentement de la population suite à des défaillances institutionnelles, plusieurs scandales liés à la sécurité et à la corruption et à un taux de criminalité toujours élevé. Il semble que l’influence politique d’Enrique Peña Nieta demeurera faible jusqu’à la fin de son mandat en octobre 2018. Des élections présidentielles et législatives sont prévues pour juillet 2018 et le sentiment croissant anti-américain profite jusqu’à présent au candidat de l’opposition, de gauche, Andrés Manuel López Obrador.

Principaux développements économiques

Des performances économiques meilleures que prévues en 2017

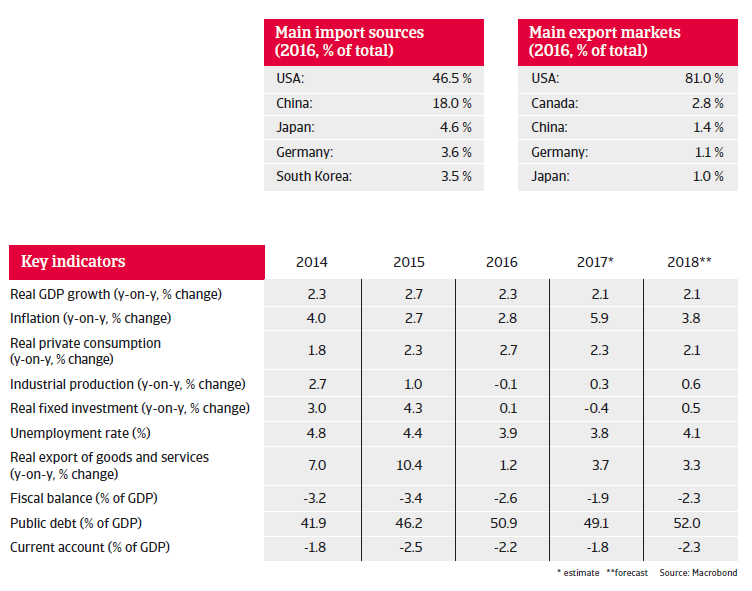

Les événements depuis les élections présidentielles américaines en novembre 2016 ont confirmé qu’en raison de la forte dépendance économique envers les États-Unis, le Mexique est très sensible aux incertitudes relatives aux échanges commerciaux et aux investissements avec son voisin du Nord (notamment par rapport à l’avenir de l’ALENA), et, dans une moindre mesure, aux envois de fonds et à l’immigration.

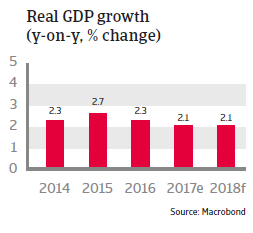

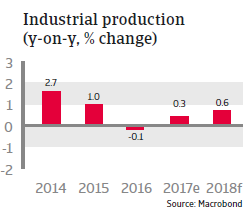

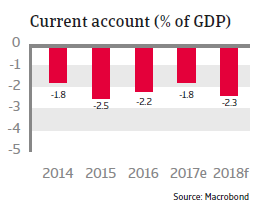

Néanmoins, en dépit des incertitudes croissantes autour des politiques américaines, de la baisse de la production pétrolière et du resserrement des politiques monétaires et fiscales, l’économie mexicaine a obtenu de meilleurs résultats que ceux escomptés, avec une croissance du PIB légèrement au-dessus de 2% en 2017. S’il est vrai que l’issue des renégociations de l’ALENA est encore incertaine, le Mexique semble néanmoins gérer ces incertitudes avec résilience, grâce à de solides fondamentaux économiques, soutenus par un cadre politique stable, un système bancaire en bonne santé, des soldes extérieurs équilibrés et un taux de change flexible.

La question de l’ALENA

Lors du cinquième cycle de négociations en novembre 2017, les progrès en matière de renégociation de l’ALENA sont restés limités, étant donné que les États-Unis, le Canada et le Mexique sont restés profondément divisés sur des questions importantes. On s’attend à ce que Washington modère ses propositions les plus radicales et que les négociations se concluent par un cadre révisé pour l’ALENA courant 2018.

Cependant, si l’ALENA venait à disparaître, le commerce entre les États-Unis, le Canada et le Mexique devrait être à nouveau régi par les règles de l’OMC (ces règles établissent des fourchettes à l’intérieur desquelles peuvent être fixés les tarifs douaniers pour différentes marchandises). Les répercussions économiques d’un tel scénario sur le Mexique devraient être gérables, car les tarifs de l’OMC sur les principaux produits d’exportation du Mexique vers les États-Unis seraient plutôt bas (par ex., le tarif pour les voitures particulières ne serait que de 2,5%). Les douze accords de libre-échange du Mexique avec 46 pays permettent aussi d’atténuer les risques.

Aucune accélération de la croissance prévue en 2018

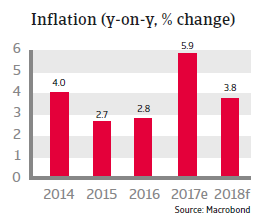

Si, fin 2016 et début 2017, le peso mexicain a connu une forte dépréciation, il s’est largement redressé depuis février, n’enregistrant qu’une brève dépréciation avant et après le quatrième cycle de négociations de l’ALENA en octobre 2017. Les fluctuations du taux de change font office d’amortisseur pour l’économie, entre autres grâce au fait que la dette en devises étrangères du Mexique, détenue par le secteur public et privé, reste limitée. La dépréciation a cependant fait grimper les prix à la consommation de près de 7% en 2017, dépassant ainsi la fourchette fixée à 2-4% par la banque centrale. Afin de protéger la monnaie et d’endiguer les pressions inflationnistes, la Banque du Mexique a augmenté le taux d’intérêt de référence à plusieurs reprises – de 4,25% en juillet 2016 à 7% en juin 2017.

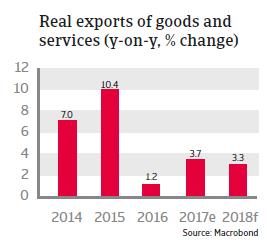

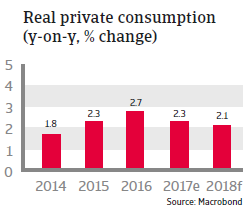

Tandis que la hausse des prix à la consommation et le resserrement monétaire ont eu un certain impact sur la demande nationale, la consommation privée a augmenté pour atteindre plus de 2% en 2017. Dans le même temps, la croissance des exportations a grimpé de plus de 3,5%, les exportations mexicaines étant devenues moins coûteuses en dollars en raison de la dépréciation du taux de change. Les pressions inflationnistes devraient diminuer en 2018, tandis que la croissance économique devrait se maintenir autour de 2%, étant donné que le resserrement des politiques tant monétaires que fiscales devrait se poursuivre et que la confiance intérieure pourrait être affectée par les incertitudes liées à l’ALENA et à l’évolution de la situation politique dans l’attente des élections présidentielles et législatives de juillet 2018.

Une économie plutôt résistante

Les perspectives économiques à court terme restent quelque peu incertaines en raison des élections à venir, du caractère imprévisible des futures politiques américaines et du fait que le peso reste sensible aux turbulences du marché (en raison d’un important stock des investissements de portefeuille nationaux et parce qu’il s’agit de la monnaie la plus utilisée des marchés émergents).

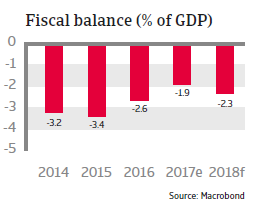

Cependant, une forte détérioration de l’économie paraît plutôt improbable. La situation de solvabilité est bonne, et le rapport dette publique/PIB se stabilisera autour de 50% à moyen terme, notamment grâce aux améliorations apportées au cadre budgétaire (des recettes fiscales plus élevées suite à une réforme et consolidation fiscale). La dépendance budgétaire à l’égard des ventres de pétrole a diminué (la part du pétrole dans les recettes publiques a diminué pour passer de plus de 30% à moins de 20%) et la vulnérabilité aux baisses du prix du pétrole est atténuée par la réforme fiscale et les couvertures de prix du pétrole. Par ailleurs, la résilience mexicaine est sous-tendue par un taux de change flexible et des soldes extérieurs équilibrés, avec des besoins limités en refinancement extérieur et des réserves officielles abondantes (plus de quatre mois de couverture des importations, suffisamment pour couvrir les besoins en refinancement extérieur pour 2018). La ligne de crédit préventive du FMI de 88 milliards USD est un potentiel de liquidités supplémentaire (récemment prolongée jusqu’en novembre 2019), à laquelle le Mexique peut recourir en période de conditions de crédit mondiales difficiles. Cela réduit les risques de transfert et de convertibilité.

Les coefficients de dette extérieure sont sous contrôle, malgré une hausse depuis 2016 due à la dépréciation du peso et à l’augmentation de la dette des entreprises. De manière préventive, les autorités ont couvert les besoins en emprunts externes et remplacent les obligations existantes par de nouvelles obligations avec des conditions plus avantageuses, tandis qu’un nouveau programme de couverture de devise signifie que la Banque du Mexique n’a pas besoin de continuer de relever les taux d’intérêt pour réduire la pression sur le peso. Cela montre que la politique mexicaine est robuste et devrait réduire la pression sur les consommateurs et les entreprises. Dans le même temps, les entreprises remplacent la dette en devises étrangères par de la dette dans la devise locale pour réduire l’exposition aux fluctuations monétaires. Un secteur financier bien développé, combiné à des avantages concurrentiels comme la production sur des marchés exportateurs non américains, devrait maintenir les investissements étrangers à moyen et à long terme. Nous nous attendons également à moyen terme à ce que la dépendance commerciale du Mexique à l’égard des États-Unis s’atténue, puisque celui-ci insiste sur le renforcement des liens avec l’Alliance du Pacifique, le Mercosur, et l’UE, en plus des accords de libre-échange déjà en place.

La sécurité intérieure et le respect des lois restent des difficultés

Davantage d’efforts sont requis concernant l’insécurité nationale avec des violences liées à la drogue et une corruption effrénée qui affectent gravement le climat commercial et entravent les performances économiques en décourageant les investissements. Dans le même temps, la rentabilité de nombreuses entreprises est mise à mal a pâti du fait de suite à des menaces et des violences envers leurs propriétaires, y compris l’enlèvement de membres de leur famille. Pour un redressement solide du pays à moyen terme, le Mexique aurait besoin d’améliorer l’application des lois, de l’indépendance du système judiciaire et d’une refonte des institutions de police.

Une mise en œuvre complète des réformes ferait s’accroître les investissements et améliorerait la productivité et la compétitivité de l’économie, portant ainsi le taux potentiel de croissance annuelle du PIB du Mexique de 3% à 4-5% à long terme. Cependant, il reste que des protestations publiques et des luttes politiques entre les principales parties concernées pourraient entraver la bonne mise en œuvre de ces réformes.

Documents associés

3.11MB PDF