Le secteur automobile espagnol est un secteur clé dans l’économie du pays car il représente 10% de la part du secteur industriel espagnol dans le PIB et 9% des emplois.

- Nouvelle hausse de la production et des immatriculations

- Délais de paiement : 60 jours en moyenne

- Certains risques de revers persistent

Le secteur automobile espagnol est un secteur clé dans l’économie du pays car il représente 10% de la part du secteur industriel espagnol dans le PIB et 9% des emplois. L’Espagne est le deuxième plus grand producteur automobile en Europe après l’Allemagne et le pays occupe la neuvième place dans le monde. Neuf fabricants d’équipements d’origine (OEM) au total sont actifs en Espagne, avec 17 usines de production.

Le sous-secteur des producteurs de composants automobiles joue un rôle capital sur les performances du secteur. Trois des principaux producteurs de composants à l’échelle mondiale sont espagnols, avec de bonnes performances en Europe, en Asie et dans la région de l’ALENA. L’automobile est le second secteur à l’exportation du pays, avec plus de 85% de la production exportée.

Le secteur automobile espagnol a affiché de bonnes performances en 2015 vu que la production et l’utilisation des capacités sont revenues au niveau d’avant la crise. La production espagnole de voitures a augmenté de 12,7% à 2,7 millions d’unités. Les exportations automobiles ont progressé de 11,4% en unités et de 18% en valeur, à 31,7 millions d’EUR. Cet essor s’est poursuivi en 2016, avec une croissance de 11,2% de la production intérieure de voiture sur base annuelle au premier semestre de 2016 à plus de 1,6 millions d’unités selon l’Association espagnole des constructeurs automobiles (ANFAC). Les exportations ont grimpé de 12,3% au premier semestre de 2016.

En plus de ses exportations en hausse, le secteur automobile espagnol continue à tirer parti du rebond en cours de l’économie domestique. Les ventes de voitures en Espagne ont augmenté de plus de 12% au premier semestre de 2016, à plus de 620.000 unités grâce à une solide consommation privée et un taux de chômage en baisse, un accès accru au financement bancaire par les consommateurs et des programmes gouvernementaux en vue de soutenir le renouvellement des flottes de véhicules et l’achat de modèles électriques.

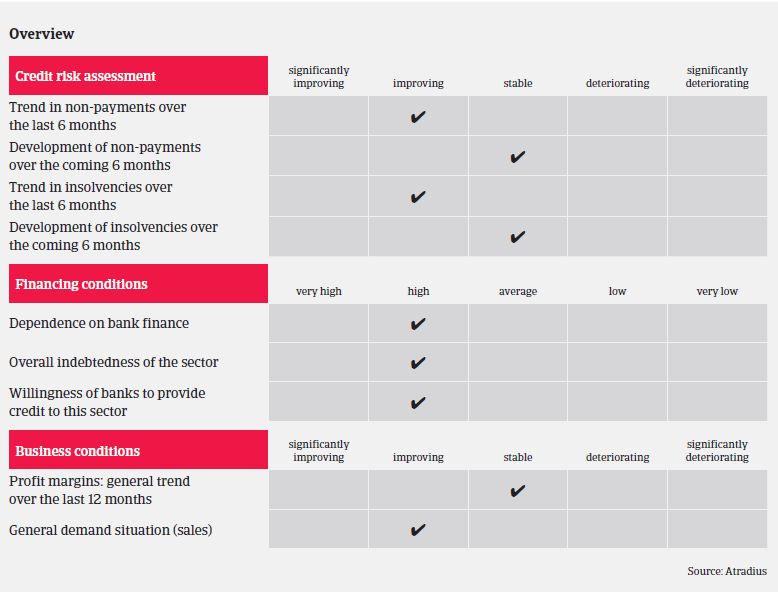

La rentabilité des entreprises automobiles espagnoles s’est généralement améliorée au cours des 12 derniers mois et les marges bénéficiaires devraient rester stables en 2016. Si les besoins de financements externes des entreprises du secteur sont généralement importants, les banques sont de plus en plus disposées à accorder des crédits au secteur, sous la forme de financement à court terme (gestion du fonds de roulement) et de facilités à long terme (financement des dépenses en capital).

En moyenne, les paiements dans ce secteur se font à 60 jours. Les pratiques en matière de paiement sont satisfaisantes et les retards de paiement ne sont pas excessifs depuis les dernières années. Les avis de non-paiement sont peu nombreux et nous ne prévoyons pas de hausse majeure dans les mois à venir grâce aux perspectives encore positives concernant les performances du secteur automobile. Le taux de faillite du secteur est faible et cela ne devrait pas changer pour les six prochains mois.

Si les perspectives pour le reste de 2016 et pour 2017 sont plutôt favorables, certains risques persistent: la reprise économique de la zone euro reste fragile, le marché automobile domestique pourrait être affecté négativement par l’incertitude politique actuelle. Le manque chronique d’un gouvernement disposant d’une majorité stable au parlement pourrait mettre à mal la consommation domestique et les investissements dans le pays.

Ceci dit, notre politique de couverture pour le secteur automobile est plus souple que les années précédentes. Il n’y a aucune restriction majeure à notre politique de couverture pour les grandes entreprises et les grands groupes internationaux. Nous restons cependant plus prudents en ce qui concerne les petits et moyens fournisseurs de pièces automobiles qui sont fortement endettés.

Documents associés

931KB PDF